Was ist die Rentenlücke?

Die Rentenlücke, ein drängendes Problem in vielen Ländern, einschließlich Deutschland, bezieht sich auf die Diskrepanz zwischen dem während des Arbeitslebens verdienten Einkommen und der tatsächlichen Rentenhöhe im Ruhestand. Diese Rentenlücke ist der Prozentsatz, um den das letzte monatliche Netto-Einkommen vor Renteneintritt die gesetzliche Altersversorgung übertrifft.

Es gibt mehrere Faktoren, die zur Rentenlücke beitragen. Einer der Hauptgründe ist der demografische Wandel. Aufgrund von Fortschritten in der Medizin und einer verbesserten Lebensqualität steigt die Lebenserwartung kontinuierlich. Gleichzeitig sinken jedoch die Geburtenraten, was zu einer alternden Bevölkerung und einem ungünstigen Verhältnis von Erwerbstätigen zu Rentnern führt. Dies belastet das Rentensystem, da weniger Beitragszahler für eine steigende Anzahl von Rentnern aufkommen müssen.

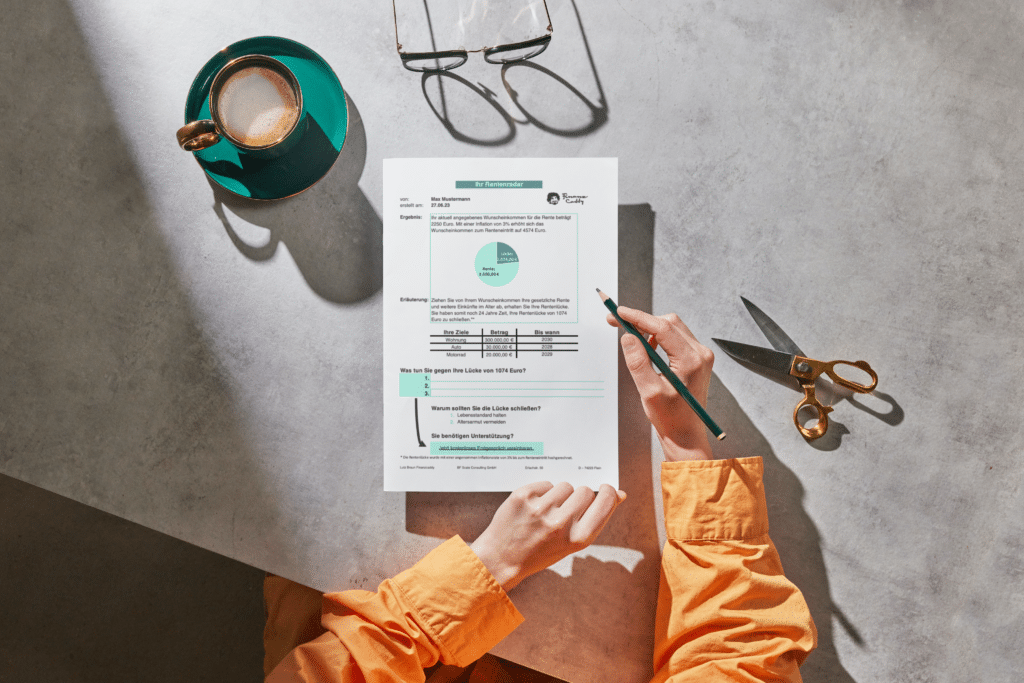

Ein weiterer Faktor ist die sich verändernde Arbeitswelt. Traditionelle Beschäftigungsverhältnisse weichen zunehmend flexibleren Modellen wie Teilzeit, befristeten Verträgen oder selbstständiger Tätigkeit. Diese Arbeitsmodelle gehen oft mit niedrigeren Einkommen einher, die wiederum zu geringeren Rentenbeiträgen führen. Zudem sind viele dieser Beschäftigungsverhältnisse unsicherer und bieten weniger soziale Absicherung, was die Rentenansprüche weiter reduziert. Das Beispiel im Bild zeigt, wie ein Rentenradar mit Finanzcaddy aussehen könnte.

Wussten Sie schon, dass Sie mit unserem Rentenradar Ihre Rentenlücke kostenlos ermitteln können?

Gründe für das Entstehen einer Rentenlücke

Die Rentenlücke ist ein ernstes Problem, das auftritt, wenn das Einkommen im Ruhestand niedriger ist als das letzte Gehalt vor der Pensionierung. Dies geschieht oft aufgrund eines unzureichenden Pensionsplans. Viele Menschen unterschätzen die Menge an Geld, die sie benötigen, um ihren Lebensstandard im Ruhestand aufrechtzuerhalten.

Die Ursachen der Rentenlücke sind vielfältig. Einer der Hauptgründe ist der demografische Wandel, der zu einem wachsenden Verhältnis von Rentnern zu Erwerbstätigen führt. Im Jahr 1962 gab es noch sechs Erwerbstätige pro Rentenbezieher, während es im Jahr 2020 nur noch 1,8 Erwerbstätige pro Rentner gab. Diese Schieflage belastet das Rentensystem erheblich und führt zu einer Reduzierung des Rentenniveaus.

Staatliche Rentensysteme bieten zwar eine gewisse Sicherheit, sind aber selten ausreichend, um den gewohnten Lebensstil im Alter zu finanzieren. Aus diesem Grund sind private Vorsorgemaßnahmen wie private Rentenversicherungen oder Lebensversicherungen unerlässlich. Um der Rentenlücke vorzubeugen, ist es wichtig, sich frühzeitig mit dem Thema Altersvorsorge auseinanderzusetzen und geeignete Anlageziele zu setzen. Dies kann dazu beitragen, die finanzielle Sicherheit im Ruhestand zu gewährleisten.

Versorgungslücke in Deutschland

Die Versorgungslücke in Deutschland bezieht sich auf die Differenz zwischen dem tatsächlichen finanziellen Bedarf im Ruhestand und den vorhandenen Versorgungsleistungen. Ursachen sind unter anderem das sinkende Rentenniveau, der demografische Wandel und veränderte Arbeitsverhältnisse.

Maßnahmen zur Verringerung der Versorgungslücke umfassen individuelle Vorsorge, Stärkung der betrieblichen Altersvorsorge, finanzielle Bildung und Überprüfung des Rentensystems.

Angst vor der Altersarmut

Die Angst vor Altersarmut wächst. Laut einer Studie ist den Deutschen die Gefahr der Altersarmut bewusst. Laut einer Erhebung des Bankenverbands machen sich 50% Gedanken zur Altersarmut ab dem Alter von 60 Jahren. Natürlich spielt aktuell auch die hohe Inflation eine Rolle. Außerdem gaben 38 Prozent der 18-29-Jährigen an, sich vor Altersarmut zu fürchten. Dazu kommt noch, dass gerade durch die gestiegenen Lebenshaltungskosten immer weniger angespart werden kann.

Rentenlücke mit Finanzcaddy berechnen

Die Berechnung der Rentenlücke erfordert eine individuelle Betrachtung und hängt von verschiedenen Faktoren ab, einschließlich des Einkommens während des Arbeitslebens, der Dauer der Beitragszahlung, der Höhe der geleisteten Rentenbeiträge und anderer individueller Umstände. Es gibt jedoch einige grundlegende Schritte, um eine grobe Abschätzung der Rentenlücke vorzunehmen:

- Ermittlung Bruttoeinkommen: Ermitteln Sie Ihr durchschnittliches Bruttoeinkommen während Ihres Arbeitslebens: Addieren Sie Ihre jährlichen Bruttoeinkommen über die Jahre hinweg und teilen Sie die Summe durch die Anzahl der Arbeitsjahre. Dies gibt Ihnen einen Durchschnittswert Ihres Einkommens.

- Berechnung gesetzlicher Rente: Berechnen Sie Ihre voraussichtliche gesetzliche Rente: Die Höhe der gesetzlichen Rente hängt von verschiedenen Faktoren ab, einschließlich der Beitragszeiten, des Durchschnittseinkommens und des Rentenversicherungsbeitrags. Sie können eine grobe Schätzung Ihrer voraussichtlichen gesetzlichen Rente mit Hilfe von Rentenrechnern oder Online-Tools vornehmen, die von Rentenversicherungsträgern oder Finanzinstituten bereitgestellt werden.

- Vergleiche voraussichtliche Rente: Vergleichen Sie Ihre voraussichtliche gesetzliche Rente mit Ihrem gewünschten Renteneinkommen: Überlegen Sie, welches Einkommen Sie im Ruhestand benötigen, um Ihren Lebensstandard beizubehalten oder Ihre finanziellen Verpflichtungen zu erfüllen. Vergleichen Sie dann dieses gewünschte Renteneinkommen mit Ihrer geschätzten gesetzlichen Rente.

Die Differenz zwischen Ihrem gewünschten Renteneinkommen und Ihrer geschätzten gesetzlichen Rente wird als Rentenlücke bezeichnet. Beachten Sie jedoch, dass dies nur eine grobe Schätzung ist und andere Faktoren wie private Altersvorsorge, betriebliche Altersvorsorge oder andere Rentenansprüche berücksichtigt werden sollten.

Es ist ratsam, professionelle Finanzberatung mit Finanzcaddy in Anspruch zu nehmen, um eine genauere Berechnung Ihrer individuellen Rentenlücke vorzunehmen und geeignete Maßnahmen zur Vorsorge zu treffen.

Bei der Berechnung Ihrer persönlichen Rentenlücke ist es wichtig, dass Sie Ihr Wunscheinkommen im Alter kennen. Außerdem sollten Sie Ihre gesetzliche Rente sowie evtl. angespartes Vermögen auflisten. Natürlich spielen auch weitere Faktoren wie Inflation, Steuern oder andere Ausgaben eine Rolle, jedoch verkompliziert das die Berechnung. Im Grunde ist es doch wichtig, dass Sie einen Anhaltspunkt haben, was Ihnen im Alter fehlt.

Finanzbedarf im Rentenalter

Für die Berechnung der Rentenlücke sollten Sie sich zu Ihrem Wunscheinkommen im Alter Gedanken gemacht haben. Doch worauf Sie dabei achten? Im Laufe des Lebens variieren sowohl die Ausgaben als auch die Einnahmen. Wenn Sie jünger verdienen Sie weniger, je älter Sie werden, desto höher sollte auch Ihr Gehalt werden. Allerdings nehmen mit der Zeit auch die Ausgaben zu, da Sie z.B. Eigentum erwerben, ein Auto haben oder Kinder bekommen. Wenn Sie sich dann Richtung Rentenalter bewegen, fallen auch wieder Ausgaben weg. Am besten Sie machen sich einfach mal konkret Gedanken und listen auf, wie sich Ihre Einnahmen und Ausgaben bis zur Rente in verschiedenen Lebensabschnitten entwickeln.

Wie können Sie die Rentenlücke schließen?

Die einfache Antwort auf diese Frage liegt darin, dass Sie neben der gesetzlichen Rente zusätzlich vorsorgen sollten. Wir möchten Ihnen nun die vielfältigen Möglichkeiten der privaten Altersvorsorge näher erläutern. In bestimmten Lebenssituationen sollten Sie aktiv werden, um die Rentenlücke von einer anderen Seite zu schließen.

Um dies besser zu verdeutlichen, betrachten wir ein konkretes Beispiel: Wenn Sie Elternteil sind, sollten Sie unbedingt Kindererziehungszeiten bei der Rentenversicherung beantragen. Für jedes Kind, das seit 1992 geboren wurde, erhalten Sie als Elternteil rund 3 Rentenpunkte gutgeschrieben. Das bedeutet bei einem aktuellen Rentenwert seit Juli 2023 von 37,60 Euro etwa 113 Euro mehr Rente pro Monat – und das ohne weitere Kosten außer dem Aufwand für den Antragsprozess.

Eine Kontenklärung ist ebenfalls ratsam, um sicherzustellen, dass alle relevanten Beiträge auf Ihrem Rentenkonto korrekt erfasst sind. Fehlen möglicherweise Beitragszeiten aus Ihrer Studien- oder Nebenjob-Phase? Haben Sie während einer bestimmten Zeit einen Angehörigen gepflegt und dadurch zusätzliche Rentenansprüche erworben? Die Rentenversicherung steht Ihnen zur Seite, um mögliche Lücken zu identifizieren, zu schließen und zu beheben.

Sollten dennoch Lücken bestehen, haben Sie bis zum 45. Lebensjahr die Möglichkeit, freiwillige Beiträge nachzuzahlen. Alternativ können Sie ab dem 50. Lebensjahr direkt zusätzliche Rentenpunkte erwerben. Diese Maßnahmen ermöglichen es Ihnen, aktiv Ihre finanzielle Absicherung im Alter zu gestalten.

Berechnen Sie jetzt Ihre Rentenlücke und erhalten Sie Ihren Rentenradar:

Haben Sie eine Frage zur Rentenlücke? Oder möchten Sie, dass Ihr persönlicher Finanzcaddy Ihre Rentenlücke berechnet? Dann zögern Sie nicht, ihr persönliches Formular zum Rentenradar auszufüllen oder uns telefonisch unter der Nummer (+49) 7131 206 80 50 zu kontaktieren.

Ihre Anfrage wird in wenigen Tagen von uns bearbeitet. Wir freuen uns auf Ihre Anfrage!

TIPP vom FINANZCADDY:

Die Rentenlücke zu kennen ist meiner Meinung nach der erste Schritt, sich über die Altersvorsorge Gedanken zu machen. Es geht in erster Linie darum, dass Sie vielleicht etwas mehr Geld ansparen müssen, um später den gleichen Lebensstil zu führen wie jetzt. Dabei ist es nicht nur wichtig, mehr Geld anzusparen, sondern auch dass Sie richtig sparen, also in Anlageprodukte die sich nach 30-40 Jahren positiv entwickelt haben, so dass Sie Ihrem Ziel näherkommen.